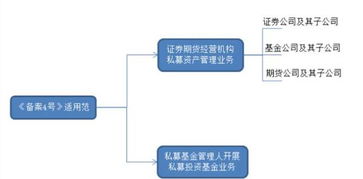

《私募投資基金備案須知》(通常被稱為“備案4號”)是中國證券投資基金業(yè)協(xié)會(AMAC)為規(guī)范私募投資基金備案,加強行業(yè)自律管理而發(fā)布的重要文件。其中,關(guān)于“投資管理”部分是核心內(nèi)容之一,對私募基金管理人的投資運作提出了明確要求。本文旨在對該部分內(nèi)容進行逐條解讀,以幫助管理人及從業(yè)人員準(zhǔn)確把握監(jiān)管意圖,確保投資活動合規(guī)、有序開展。

一、 投資范圍與投資限制

條文要點: 明確私募基金的投資范圍應(yīng)當(dāng)與基金合同約定的投資方向、投資策略、投資領(lǐng)域保持一致。禁止從事與私募基金性質(zhì)相沖突、可能損害投資者利益或國家利益的業(yè)務(wù)或活動,例如:從事借貸、擔(dān)保、明股實債等非私募基金投資活動,以及投向國家禁止或限制的行業(yè)。

解讀與實務(wù)建議: 此條款是私募基金投資的“總綱”。管理人必須確保實際投資行為嚴(yán)格“照圖施工”,不得擅自突破基金合同約定的投資邊界。特別是要杜絕將基金財產(chǎn)用于發(fā)放貸款、提供擔(dān)保等類信貸業(yè)務(wù),這是監(jiān)管反復(fù)強調(diào)的紅線。在基金設(shè)計階段,就應(yīng)審慎、清晰地約定投資范圍,并在后續(xù)管理中建立有效的投前審查和投后監(jiān)控機制。

二、 禁止資金池運作

條文要點: 嚴(yán)禁開展或參與任何形式的“資金池”業(yè)務(wù)。具體要求包括:不得存在短募長投、期限錯配、分離定價、滾動發(fā)行、集合運作等特征;不得在不同基金財產(chǎn)之間進行非公允的關(guān)聯(lián)交易或利益輸送;基金的收益分配應(yīng)當(dāng)基于實際投資業(yè)績,不得承諾保本保收益。

解讀與實務(wù)建議: “資金池”操作風(fēng)險極高,是監(jiān)管打擊的重點。管理人必須確保每只基金獨立核算、獨立運作,資產(chǎn)端與負(fù)債端期限匹配。禁止通過新基金財產(chǎn)兌付舊基金本金收益的“龐氏”操作。在關(guān)聯(lián)交易方面,如需在不同基金之間進行交易,必須遵循公平、公允原則,履行必要的內(nèi)部決策及信息披露程序。

三、 規(guī)范關(guān)聯(lián)交易

條文要點: 私募基金管理人應(yīng)當(dāng)建立健全關(guān)聯(lián)交易管理制度。涉及關(guān)聯(lián)交易的,應(yīng)當(dāng)履行基金合同約定的決策程序,并向投資者充分披露。關(guān)聯(lián)交易必須遵循投資者利益優(yōu)先、公平公正、價格公允的原則,不得損害基金財產(chǎn)和投資者利益。

解讀與實務(wù)建議: 關(guān)聯(lián)交易本身并非絕對禁止,但必須“陽光化”操作。管理人應(yīng)事先在基金合同中明確約定關(guān)聯(lián)交易的識別、決策(如是否需要咨詢委員會或投資者同意)、披露流程。在實際發(fā)生時,需保存證明交易價格公允性的評估或比對依據(jù),并及時、完整地向投資者披露,避免利益輸送嫌疑。

四、 投資杠桿合規(guī)要求

條文要點: 私募基金應(yīng)當(dāng)遵守法律法規(guī)關(guān)于杠桿倍數(shù)的限制。基金合同應(yīng)當(dāng)明確約定基金的杠桿比例、杠桿運用方式、擔(dān)保主體及擔(dān)保比例等,并嚴(yán)格遵守。私募資產(chǎn)管理產(chǎn)品不得作為分級資產(chǎn)管理產(chǎn)品的劣后級受益人。

解讀與實務(wù)建議: 杠桿是雙刃劍,監(jiān)管要求其運用必須透明、可控。管理人需根據(jù)基金類型(如私募證券、股權(quán)、資產(chǎn)配置基金),遵循相應(yīng)的杠桿上限規(guī)定。在合同條款中,需對杠桿安排做出清晰、無歧義的約定。特別需要注意的是,禁止資管產(chǎn)品嵌套成為劣后級的結(jié)構(gòu),旨在防止風(fēng)險通過復(fù)雜結(jié)構(gòu)無限放大和隱匿。

五、 投資冷靜期與回訪確認(rèn)(針對私募證券投資基金)

條文要點: 私募證券投資基金的基金合同應(yīng)當(dāng)設(shè)置不少于24小時的投資冷靜期。募集機構(gòu)在冷靜期內(nèi)不得主動聯(lián)系投資者。冷靜期結(jié)束后,應(yīng)由非募集人員以錄音電話、電郵等可留痕方式進行回訪確認(rèn),投資者在回訪確認(rèn)成功前有權(quán)解除合同。

解讀與實務(wù)建議: 此條款是對投資者保護的重要安排,強制性地為投資者提供一個理性決策的“緩沖期”。管理人必須建立完善的冷靜期及回訪制度流程,確保回訪工作獨立于銷售團隊,并妥善保存回訪記錄。這是產(chǎn)品成立前的一道關(guān)鍵合規(guī)步驟,不可或缺。

六、 禁止的投資活動

條文要點: 除前述禁止事項外,條文還明確禁止:從事內(nèi)幕交易、操縱市場等違法證券期貨業(yè)務(wù)活動;直接投資于商業(yè)銀行信貸資產(chǎn);違規(guī)投向固定資產(chǎn)、經(jīng)營性資產(chǎn)等與基金本質(zhì)不符的資產(chǎn)。

解讀與實務(wù)建議: 此條是負(fù)面清單的擴展。管理人應(yīng)堅守投資本源,避免將基金異化為從事證券違法活動、變相信貸或?qū)嶓w產(chǎn)業(yè)投資的工具。投資決策流程中應(yīng)嵌入合規(guī)審查環(huán)節(jié),對擬投項目是否觸及這些禁止領(lǐng)域進行嚴(yán)格篩查。

《備案須知》第4號文中關(guān)于“投資管理”的規(guī)定,核心精神在于 “回歸基金本質(zhì)、恪盡受托職責(zé)、防范系統(tǒng)性風(fēng)險、保護投資者合法權(quán)益” 。對私募基金管理人而言,這不僅是必須遵守的監(jiān)管底線,更是其專業(yè)性和誠信度的體現(xiàn)。合規(guī)是生存與發(fā)展的基石,管理人應(yīng)將其內(nèi)化為投資文化的一部分,通過健全內(nèi)部制度、強化流程控制、加強人員培訓(xùn),確保在投資管理的每一個環(huán)節(jié)都經(jīng)得起檢驗,從而在規(guī)范中實現(xiàn)長遠、穩(wěn)健的發(fā)展。